Higher for longer ! 美高息能维持长久 ?

1月美经济数据有不过不失的表现,通胀也轻微回升,令联储局3月减息落空,导致美元强势。光看美通胀及经济表现,推迟减息不无道理。不过,若全面一点来看,脆弱的美国银行业及商业房产市场爆雷风险正日渐提升,高利率维持越久,爆雷的日子越逼近,似乎令联储局难以推迟减息。

1月美国非农业新增职位有35.3万增长,失业率低企在3.7%,1月年度零售销售有0.65%增长,第4季GDP有3.3%增长,各类工业及服务业PMI指数参差地有轻微上升及下降,但仍低企在50的盛衰分界线边缘,整体1月经济表现不过不失。通胀方面,上周二(13日)公布的1月年度CPI结果是3.1%,预测是2.9%,前值是3.4%,通胀比预测轻微上升,比前值显著下降,相信市场认为通胀在3.1%与目标通胀2%仍有段距离,因而令3月减息预期大幅降温,令美元汇价显著上升,以上数据令3月减息机率下降至只有10%,令美元指数一度升近105水平,最后周五收在104.28。

没错,按1月美国经济数据表现,的确令联储局不急于3月减息,目前芝商所利率期货显示开启减息周期的月份推迟至6月或7月。

问题来了,联储局是否能等到6或7月才展开减息 ?笔者对此有点怀疑,或许是1月至今,投资者仍陶醉在美股频频创新高,所以忽略了市场隐藏了一些危机可能随时一触即发,这些危机主要来自商业房地产及地区性银行。

商业房地产危机 :

3年的疫情过后,带起了一股「在家工作」的工作模式,令实体办公室需求大降。同时,「零元购」(即店铺偷窃物品低于950美元属于轻罪,不用判监)风气在各州扩散,令零售业一年间损失954亿美元,逼使部份大型零售业改以网上经营而放弃大型实体店。以上两原因导致大量办公室及店铺空置率上升,据「穆迪」上月报导,单是旧金山空置率高达37%,而去年全美第4季商业房地产空置率是19.6%,为40年新高。

办公室及商铺租不出去,空置率偏高造成商业地产价值大幅缩水,承接按揭的银行因物业(抵押品)价值大降,导致资不抵债,令银行呆坏帐急升,蒙受大额亏损,需作大量拨备来应付亏损,因而令中小型银行股价急挫。1月30日,「纽约小区银行」(NYCB)就是第一滴血例子,其股价至上周已下挫了60%,连累其他地区性银行股价亦急跌,因地区性银行承接了大量商业房地产按揭。虽然美股目前由科技股带动下屡创新高,但有警惕心的投资者担心地区性银行倒闭潮或再出现,会拖累大市下跌,若然银行危机再亮红灯,相信联储局提前减息机率会一夜间急速上升,这时候美元亦会急跌。

地区性银行危机仍存暗涌 :

这几天看到美国10年及30年债息分别升至4.3%至4.4%,令人回想去年3月初就是美债息升穿4%,然后爆发了连续几家中小型银行倒闭,因债息急升令银行持有国债资产价格暴跌,银行资产价格下跌被迫下令关闭。但联储局之后继续加息至8月才停止,美债息10月更升至5%,为什么没有中小型银行再倒闭 ?皆因联储局在3月推出了临时拯救贷款计划BTFB去援助中小型银行在高债息环境下得以生存,但是,这个BTFP将在3月11日到期并不会延续。那么3月11日后,救命草没有了,美债息若仍站在4%之上,美中小型银行又要面临流动性问题 ?所以相信在3月中前联储局或会放风表示减息的必要性来压低债息,舒缓中小型银行流动性的压力,这动作将令美元汇价回落。而且,今年美国11月将有大选,执政民主党为了连任,相信不会让中小型银行再出事,近日美债息升势凌厉,所以预计3月中前联储局或会再「放鸽」,这是笔者的预测,请大家拭目以待。

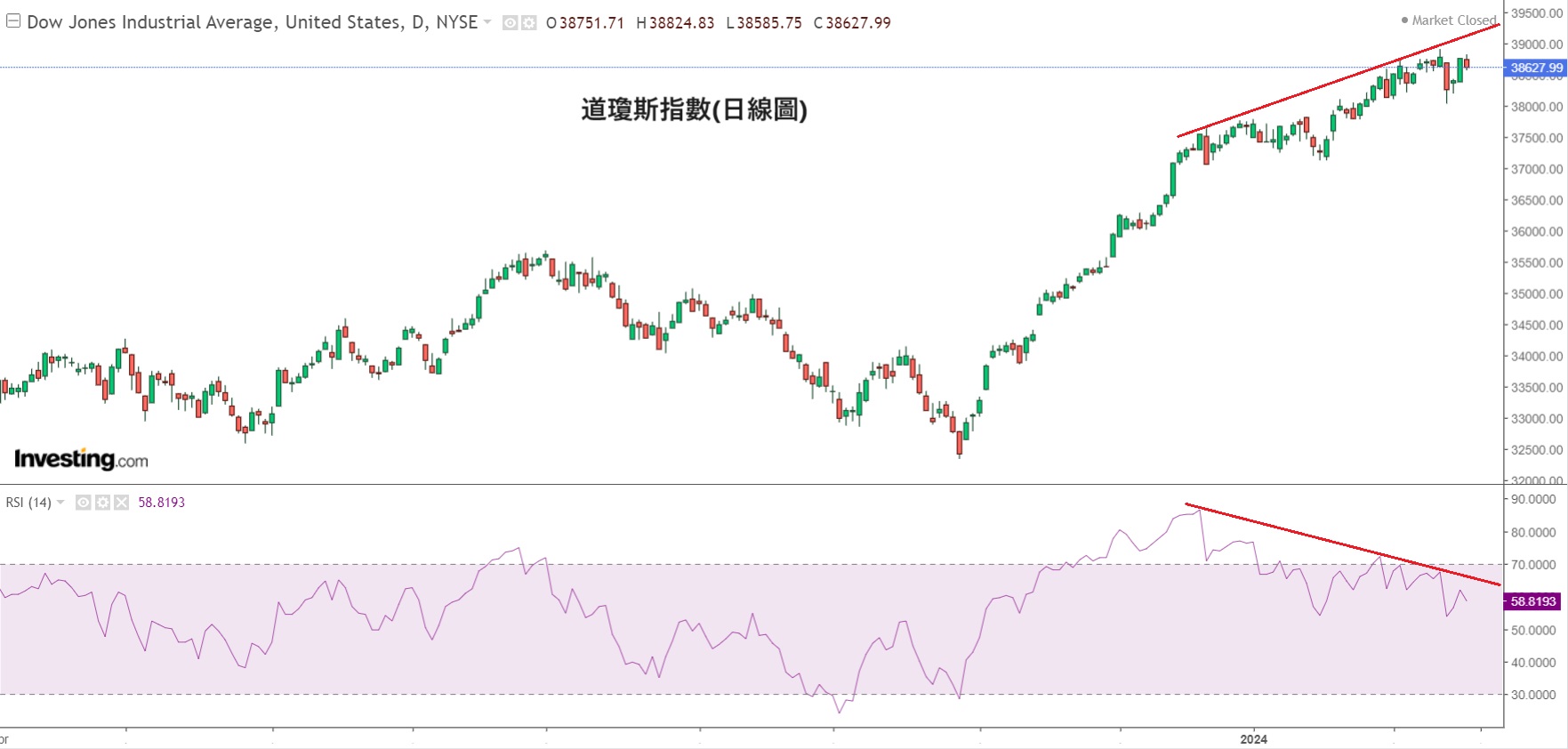

美股3大指数均出现「顶背驰」,意味着美股快见顶 ?

本文在1月初曾提及过美股指数与相对强弱指数RSI出现了「顶背驰」形态,在技术分析来说,美股后市随时会有深度的下调。以道琼斯指数日线图为例,见下方图表,自12月中起,上方红线显示道琼斯指数的高位一个比一个高,但下方红线显示RSI 指数的高位一个比一个低,RSI相反地下行,反映市场购买力逐渐下降,技术上道指接近见项,但几时见顶十分难说定。个人观点,若有一个晚上道指下跌超过1%,相信是美股作深度调整的开始。

若美股作深度调整,料将引发「日圆拆仓」令日圆汇价飙升,所以要密切留意美股3大指数动态。

本周美国重要消息 :

本周并无重要经济数据公布,但本星期四(22日)联储局将公布1月31日议息会议记录将是市场焦点,虽然31日当晚鲍威尔记招会上向市场「放鹰」表示「不急于减息」,反咬了他12月中议息时放的「鸽」,令美元上升,但其余11位官员是否这么「鹰派」,可在会议纪录中寻找到启示。

美元指数技术分析 :

见下方图表美元指数DXY(日线图),上周二美国年度CPI轻微高于预期,令美元指数曾升近105水平,刚好在上升通道的顶部止步,随后周五回落至104.30收市,仍在上升通道内游走,本周留意周四晚公布的上月联储局议息会议纪录,留意图中的103.98下跌支持,若然跌穿,即是跌破上升底部支持线,美元将有显著下跌走势。

(本文撰于2024年2月20日上午1时13分)

股票、期货、即期及实体贵金属均属杠杆交易产品,您可能因此损失账户的原始本金,或是更可观的投资资金。进行杠杆产品交易涉及高风险,可能不适合所有投资者。因此请谨慎考虑您的投资目标、投资经验、财务来源、风险承受度,以及其它相关状况。透过 Blackwell Global Securities Limited, Blackwell Global Futures Limited 及 Blackwell Global Precious Metals Limited 进行任何交易前,请仔细阅读并了解其风险披露政策。

毛伟廉 William Mo

博威环球贵金属有限公司 市场及销售部主管

欢迎电邮查询 william.mo@blackwellglobal.com.hk

Wechat ID: Williamrmo