【聂Sir市评】货币走强为何日股跌 日元拆仓潮关注余震 (2024/08/12)

近年资本市场出现一个迷思,就是按着一直以来的认知,一种货币走强,当地的股市普遍时间呈正向关系,所以表现会见受惠。反之,若货币持续有贬值压力,股市表现可想而言。正好能解释近年美股和中港股市走向,自2022年3月美国进入加息周期,至今已近两年半处于加息并高息环境 (从0.25厘累加至5.5厘,自2023年7月下旬起维持在5.5厘),令美元表现强势,若以2022年3月初与2024年7月底的股指比较,道指、标指和纳指分别累升20.79%、26.57%和28.31%。

人币续弱长期沽中资股

期间由于内地不但没有加息,反而不时减息尝试稳定经济增速,人民币持续贬值,相对美元在岸价累跌12.66% (6.3050 → 7.2193)。值得留意今年7月央行已连番出手,才令人民币稍见走强,若只是计至今年6月底,在岸价报7.2672,人民币贬值幅度扩大至13.24%,所以中资股长期捱沽,从2022年3月初至2024年7月底,上证、恒指、国指和科指分别累跌23.99%、23.73%、24.09%和31.53%,就幅度而言,与上述美股三项指数相若,只是方向相反。而迷思其实在日股之上,美元兑日元于2022年3月初为114.980,相对2024年7月底和6月底为150.030和160.868,累跌23.36%和28.53%。

数据源:富途牛牛

日本长期处于超低通胀

期内日经指数却累升45.70%和47.50%,货币持续走弱但见股指大升。此外,今年7月日元升值7.22%,日股反跌1.22%,完全违反货币和股市的正向关系,于环球主要股市,独见日本于货币和股市呈反向关系。这跟日本的通胀走势有莫大关系,自2015年4月至2022年2月,消费者物价指数 (CPI) 普遍时间处于1.0%以下,期内共83个月,仅7个月介乎1.0%至1.5%,占比不足一成;并于期内有18个月见负值 (市场解读为「通缩」状态),介乎 -1.2%至 -0.1%,占比却逾两成,代表在美国进入今次加息周期前,日本长期处于超低通胀,甚么有逾两成时间录得「通缩」。

央行加息牵日元拆仓潮

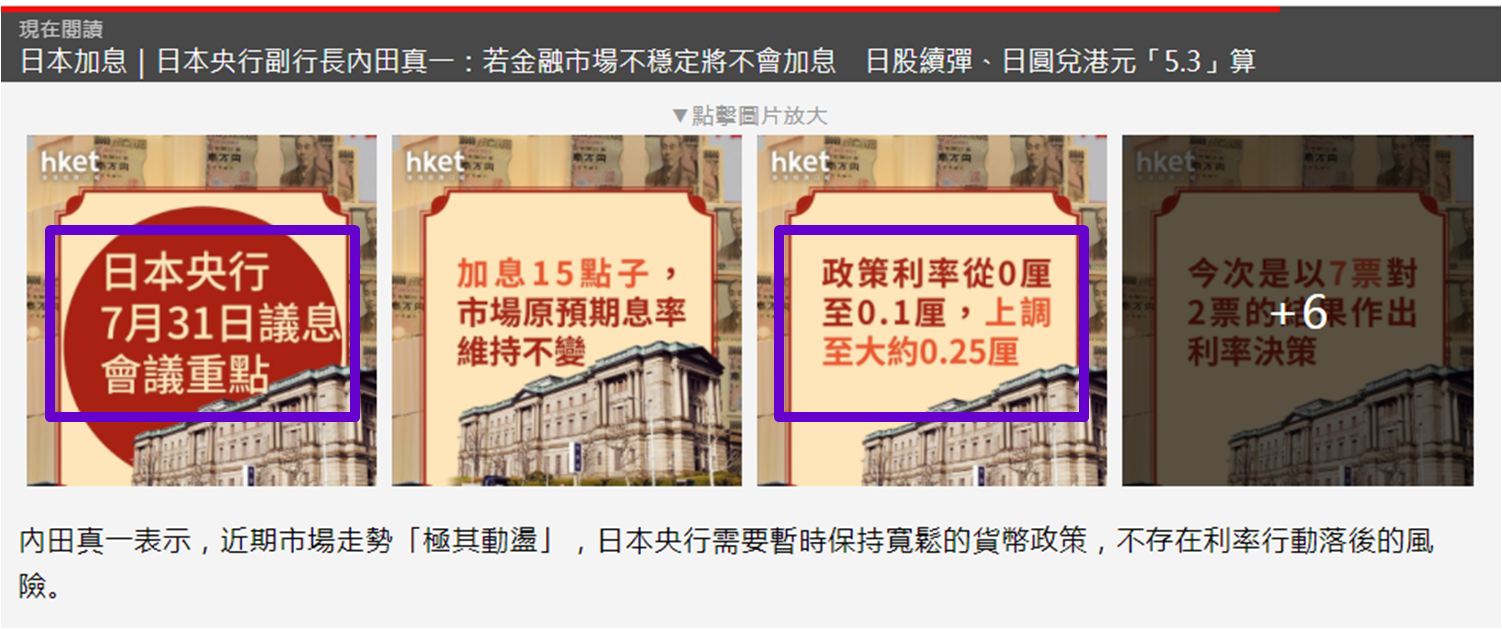

面对如此特殊经济环境,主流经济学理论在日本变成不适用,而这长期处于超低通胀格局,是日本央行的超低利率政策使然。这却造就了环球借入日元的庞大需求,不过这种超低财务成本操作,随着今年3月日本央行结束负利率政策开始「变质」,并因7月底宣布将政策目标利率从0.00%至0.10%左右上调至0.25%,引发「日元拆仓潮」。日元故然被抛售,同时令大量资金流出资本市场,正是8月上旬环球不少股市出现震荡的主因。现时市场认为「日元拆仓潮」暂告一段落;但值得考虑环球股市是否就能重拾升轨。

数据源:香港经济日报

其实低息资金来源消失,投资者入市会变得审慎,配合近期美国公布的失业率、ADP就业人数,以及非农新增职位数量等经济数据同见欠佳,令美国陷入衰退忧虑增加,首当其冲是美国科技股捱沽,所以标指和纳指先跌,继而道指跟随,代表跌势已扩展至其他板块。因此,美股会否继续受压取决于市场信心,8月的中期业绩期关注到较过去几年为高,倘若陆续公布业绩的新经济股表现胜预期,但对第三季收入及盈利预测倾向保守,本月美股续跌风险仍高,其中道指能否守住38,500点成焦点。

聂振邦(聂Sir)

笔者确认本人及其有联系者均没有出现以下两种情况,其一是在执笔前三十天内曾交易上述分析股票;其二在文章发出后三个营业日内交易上述的股票。此外,笔者现时也并未持有上述股份。

以上纯属个人研究分享,并不代表任何第三方机构立场,亦非任何投资建议或劝诱。读者务请运用个人独立思考能力自行作出投资决定。