上周五 (3月17日) 恒指造好,上升314点,收报19,518点,却较周三 (3月15日) 收报19,539点,证明恒指未有重拾升轨。于3月16日发布市评文章时已表示,自3月10日起恒指处于日跌日升格局,历时已有六个交易日,不排除此格局仍要持续, 周五截至晚上10:00,夜期报19,371点,较当日下午4:30收报19,572点,已跌逾200点。当时美股开市半小时,三项主要指数均见跌,跌幅最大的是道指,跌逾200点,幅度为0.73%,报32,011点,显然夜期表现在跟随道指的。 值得留意当时夜期跌幅为1.04%,大于道指的,由此推断今日 (3月20日) 港股见跌机会大。

美国银行业资金缺口问题在蔓延

继硅谷银行 (SIVB.US) 和Signature Bank (SBNY.US) 后,于上周四 (3月16日) 第一共和银行 (FRC.US) 也表示出现资金缺口,虽于美股交易时段有报导指美国十一间大型银行连手向该银行存款300亿美元,市场对美国金融体系稳健信心稍见提振,此举有助避免更多中小型银行因为挤提而倒闭。第一共和银行于上周三跌逾两成一后,周四见反弹近一成,收报34.27美元;不过收市后不久曾低见29.210美元,较34.270美元低逾一成四。另若参考上述开市半小时表示,此股报28.402美元,较29.210美元还要低,跌幅扩大至超过一成七,值得关注短期美股表现,会否对港股「拖后腿」。

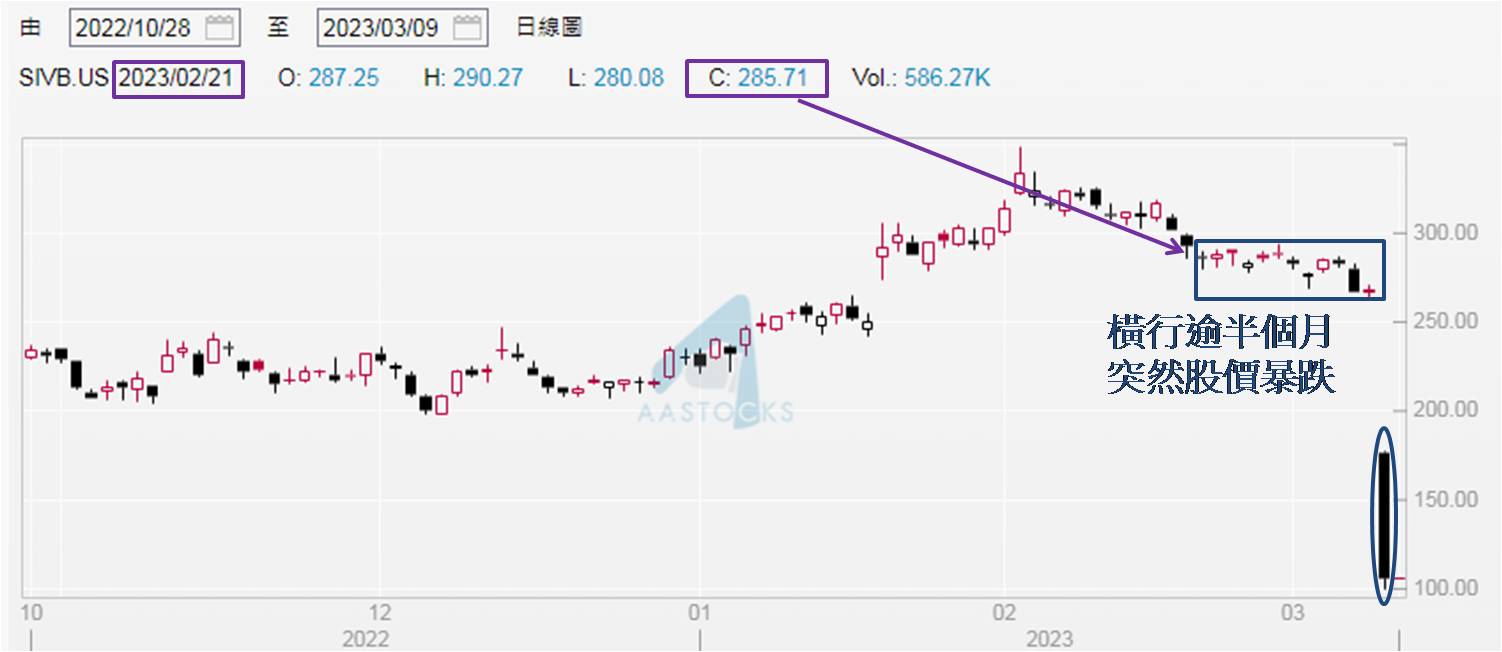

硅谷银行突然爆煲市场始料不及

回顾硅谷银行股价表现,于今年2月21日至3月8日历时超过半个月,收市位介乎267.390至289.010美元,相距不足7.50%,继而才在3月9日暴跌60.41%,收报106.040美元。在上述超过半个月股价横行期间,试问谁能预料股价单日能跌逾六成呢?紧接的美国时间3月10日硅谷银行不但停牌,更于同日上午被隶属美国联邦政府的联邦存款保险公司 (FDIC) 接管,并且创建了圣克拉拉存款保险国家银行 (DINB),将硅谷银行的所有受保存款转移至DINB。此举间接宣告硅谷银行关闭,即将展开重整或被购并的命运。

数据源:阿思达克财经网

数据源:阿思达克财经网

第一共和银行若爆煲影响力更大

两日后 (3月12日) 另一银行Signature Bank也被FDIC接管,对于有意收购两间银行的金融机构,已进入提交报价程序,故不排除本月内会揭晓花落谁家。市场形容硅谷银行和Signature Bank分别是美国史上第二及第三大规模倒闭银行,截至2022年底两者的总存款分别约1,754亿及886亿美元,倒闭前于美国排名第16名和第30名。至于上述的第一共和银行,排名在硅谷银行之上,为第14名,倘若亦被FDIC接管,对环球资本市场的冲击,较硅谷银行尤甚,故此现时美国多间大型银行出手相助不无道理。

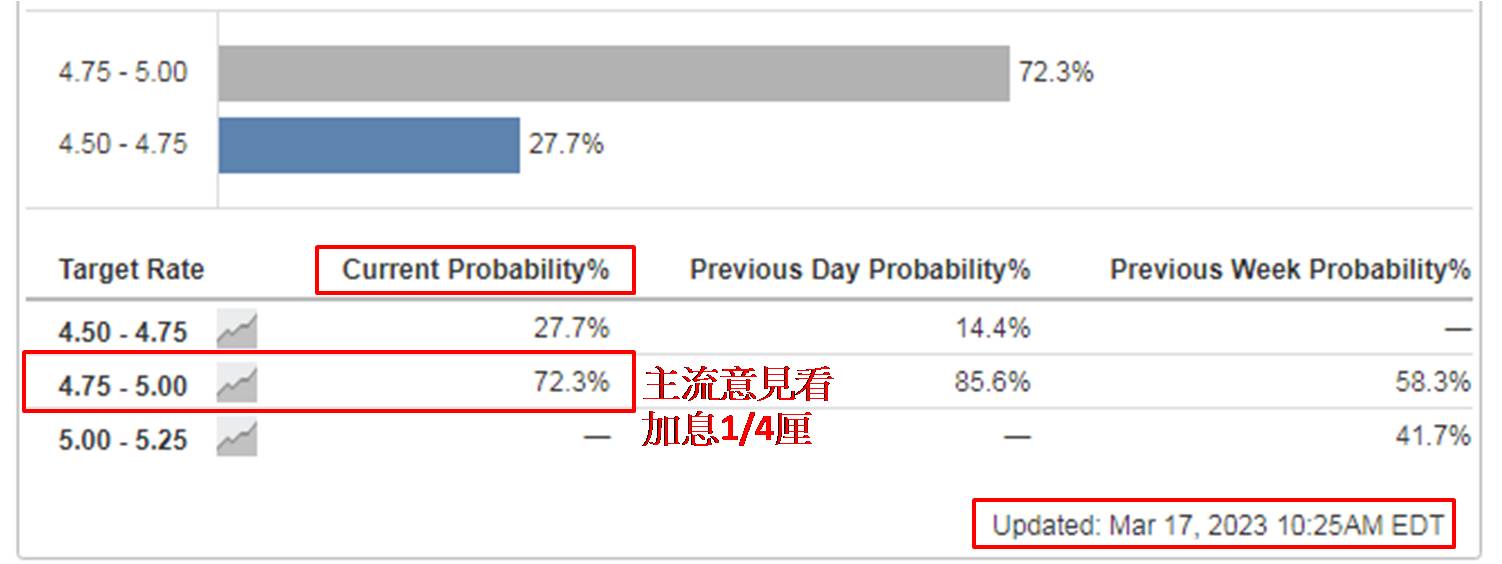

然而,第一共和银行的总存款明显多于1,754亿美元,暂获支持金额仅300亿美元,能否成功解困存疑。面对去年3月至今美国联储局已加息八次,暂见利率期货反映3月下旬再加息1/4厘的机率逾七成,并见欧洲央行已在上周四宣布加息1/2厘,大家要有联储局加息第九次的心理准备,意味着美国银行业的贷款成本续增,令更多中、小型银行出现资金缺口的风险增加,短期不容对环球股市表现乐观。笔者认为恒指本周能否守住19,000点关口将受考验,于3月16日市评文章表示多看两至三个交易日 (3月16至20日),未见恒指收高于19,700点,已持股者需慎重考虑是否要开始部署减持;如今相信减持的时候经已出现!

数据源:Investing.com

数据源:Investing.com

聂振邦(聂Sir)

笔者确认本人及其有联系者均没有出现以下两种情况,其一是在执笔前三十天内曾交易上述分析股票;其二在文章发出后三个营业日内交易上述的股票。此外,笔者现时也并未持有上述股份。以上纯属个人研究分享,并不代表任何第三方机构立场,亦非任何投资建议或劝诱。读者务请运用个人独立思考能力自行作出投资决定。