上周五港股因台风缘故停市,而上周四个交易日,恒指表现乏力,录得四连跌,回到8月16日以来的低水平,收市位处于17,500点以下,就是接近三周的低水平。虽然如此,预期港股下行空间有限,于9月5日发布的市评文章已表示,于8月16日以来最低是17,232点 (见于8月21日),相信能守住17,200点;而相对上周四收报17,444点,只差二百余点。另外,前文亦表示市场憧憬三大恒指权重股之一的阿里巴巴─W (9988) 于9月9日加入港股通生效,将刺激此股交投,大市成交金额也可望受惠。

恒指三日见十字星

观乎上周二至周四大市成交金额约793亿、970亿和850亿港元,均低于千亿元,所以这三天恒指虽见跌,也证明沽压不大。另可留意三日同见「十字星」,持续见好淡争持,反映期内虽见沽压,买盘同见积极,令恒指在现水平横行。现时恒指穿梭于20天移动平均线,上周四 (9月5日) 处于17,507点,较收报17,444点只差六十余点,所以上破此线仅时间问题,本周企稳在此线之上机会大。不过今日 (9月9日) 恒指走势要关注美股表现,上周五道指跌逾400点,短短四日已累跌逾1,200点,回到8月15日以来的开市水平。

数据源:阿思达克财经网

减息幅度仍有变数

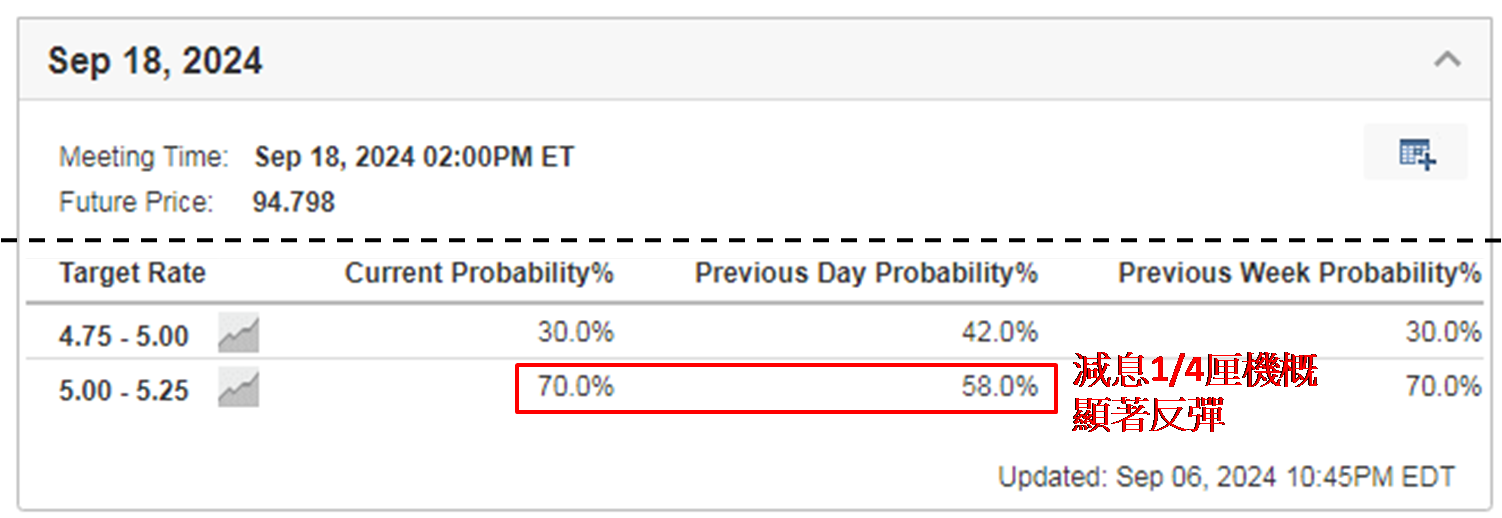

市场加深对美国经济前景忧虑,上周四美股开市前人力资源顾问公司ADP公布,美国上月私营企业职位仅增加9.9万个,是三年半以来最少;周五公布的非农数据,亦较市场预测的少2.3万份。而9月11日美国将公布消费者物价指数 (CPI),是9月18日联储局议息前最后一次公布CPI数据,将左右减息幅度。美国时间截至9月6日晚上10:45,利率期指预期减息1/4和1/2厘概率分别是70.0%和30.0%,前者于前一天只是58.0%,概率随时再变,减息幅度仍有变数。CPI的7月值为2.9%,为2021年4月值以来最低,若2024年8月值进一步回落,将令联储局具备较大幅度减息条件。

数据源:www.investing.com

上证现处怎样水平

而在美国公布CPI前,内地于9月9日公布CPI,9月5日发文已交代看法,不作冗长。简单来说高于7月值才可望为中港股市带来提振,截至9月6日收市报2,765点,上证指数处于2,800点以下,为今年2月7日以来低水平,较今年高位3,174点 (见于5月20日) 约三个半月累跌近13.00%。若以年度计,2019至2023年历时五年,跌幅最大见于2022年的15.13%,所以上述跌近13.00%绝不算小。从2022年至今已踏入跌市第三年,自1990年发布以来,未尝见连续三年跌市,认为2024年余下日子上证表现值得憧憬。

另想指出2007年开于2,728点,与上述的2,765点接近,即现已回到逾十七年前水平,而期指内地经济不论从质或量作评估,均远超2007年水平,所以上证是否现处合理水平值得大家深思。现时上证市盈率为11.41倍,而港股恒指和美股道指分别为10.33和28.80倍 (截至9月5日收市),不论大家认为美股现水平是否合理,也会得出中港股市现于吸引水平的结论。就算以道指市盈率折让五成计算,依然超过14.00倍,即较上证和恒指现水平高出22.70%和35.53%,由此推断两指分别应在3,400和23,000点水平才合理,所以到底现时投资美股,还是A股和港股较明智,一目了然。

聂振邦(聂Sir)

笔者确认本人及其有联系者均没有出现以下两种情况,其一是在执笔前三十天内曾交易上述分析股票;其二在文章发出后三个营业日内交易上述的股票。此外,笔者现时也并未持有上述股份。

以上纯属个人研究分享,并不代表任何第三方机构立场,亦非任何投资建议或劝诱。读者务请运用个人独立思考能力自行作出投资决定。

【聂Sir市评】美国经济前景忧虑增 现仍押注美股是否合适 (2024/09/09)

上周五港股因台风缘故停市,而上周四个交易日,恒指表现乏力,录得四连跌,回到8月16日以来的低水平,收市位处于17,500点以下,就是接近三周的低水平。虽然如此,预期港股下行空间有限,于9月5日发布的市评文章已表示,于8月16日以来最低是17,232点 (见于8月21日),相信能守住17,200点;而相对上周四收报17,444点,只差二百余点。另外,前文亦表示市场憧憬三大恒指权重股之一的阿里巴巴─W (9988) 于9月9日加入港股通生效,将刺激此股交投,大市成交金额也可望受惠。

恒指三日见十字星

观乎上周二至周四大市成交金额约793亿、970亿和850亿港元,均低于千亿元,所以这三天恒指虽见跌,也证明沽压不大。另可留意三日同见「十字星」,持续见好淡争持,反映期内虽见沽压,买盘同见积极,令恒指在现水平横行。现时恒指穿梭于20天移动平均线,上周四 (9月5日) 处于17,507点,较收报17,444点只差六十余点,所以上破此线仅时间问题,本周企稳在此线之上机会大。不过今日 (9月9日) 恒指走势要关注美股表现,上周五道指跌逾400点,短短四日已累跌逾1,200点,回到8月15日以来的开市水平。

数据源:阿思达克财经网

减息幅度仍有变数

市场加深对美国经济前景忧虑,上周四美股开市前人力资源顾问公司ADP公布,美国上月私营企业职位仅增加9.9万个,是三年半以来最少;周五公布的非农数据,亦较市场预测的少2.3万份。而9月11日美国将公布消费者物价指数 (CPI),是9月18日联储局议息前最后一次公布CPI数据,将左右减息幅度。美国时间截至9月6日晚上10:45,利率期指预期减息1/4和1/2厘概率分别是70.0%和30.0%,前者于前一天只是58.0%,概率随时再变,减息幅度仍有变数。CPI的7月值为2.9%,为2021年4月值以来最低,若2024年8月值进一步回落,将令联储局具备较大幅度减息条件。

数据源:www.investing.com

上证现处怎样水平

而在美国公布CPI前,内地于9月9日公布CPI,9月5日发文已交代看法,不作冗长。简单来说高于7月值才可望为中港股市带来提振,截至9月6日收市报2,765点,上证指数处于2,800点以下,为今年2月7日以来低水平,较今年高位3,174点 (见于5月20日) 约三个半月累跌近13.00%。若以年度计,2019至2023年历时五年,跌幅最大见于2022年的15.13%,所以上述跌近13.00%绝不算小。从2022年至今已踏入跌市第三年,自1990年发布以来,未尝见连续三年跌市,认为2024年余下日子上证表现值得憧憬。

另想指出2007年开于2,728点,与上述的2,765点接近,即现已回到逾十七年前水平,而期指内地经济不论从质或量作评估,均远超2007年水平,所以上证是否现处合理水平值得大家深思。现时上证市盈率为11.41倍,而港股恒指和美股道指分别为10.33和28.80倍 (截至9月5日收市),不论大家认为美股现水平是否合理,也会得出中港股市现于吸引水平的结论。就算以道指市盈率折让五成计算,依然超过14.00倍,即较上证和恒指现水平高出22.70%和35.53%,由此推断两指分别应在3,400和23,000点水平才合理,所以到底现时投资美股,还是A股和港股较明智,一目了然。

聂振邦(聂Sir)

笔者确认本人及其有联系者均没有出现以下两种情况,其一是在执笔前三十天内曾交易上述分析股票;其二在文章发出后三个营业日内交易上述的股票。此外,笔者现时也并未持有上述股份。

以上纯属个人研究分享,并不代表任何第三方机构立场,亦非任何投资建议或劝诱。读者务请运用个人独立思考能力自行作出投资决定。