金股匯平靜,等待鮑威爾本週發言

上週美國公佈了三個重要數據後,但市場並無太大變化,因市場較關注的是本週聯儲局議息,預計利率維持不變,市場聚焦在當晚鮑威爾發言,因鮑威爾上次在12月14日在議息記招會中突然放鴿,表示今年將減息三次,所以市場十分期待今次會否繼續放鴿。

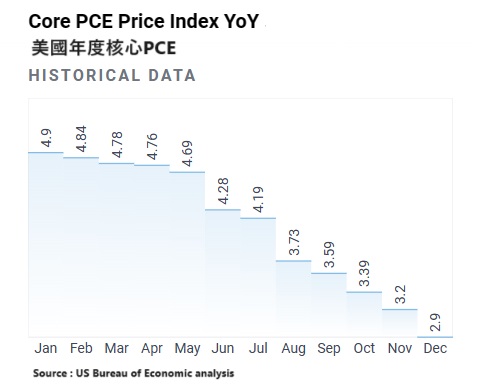

上週四及五(25日及26日),美國分別公佈了三個重頭數據 ; 25日公佈了美國第四季GDP,結果是增長3.3%,預測增長2%,前值是增長4.9%。以及12月耐用品訂單,結果是0%增長,預測1.1%增長, 前5.5%增長。GDP結果雖然比預測造好,但與第三季4.9%則顯著下滑,筆者認為這反映美國經濟增長有放緩跡象,至於12月耐用品訂單下跌至只有零增長就更顯示經濟放緩。數據公佈後,美元匯價略為轉強,有分析指是因GDP結果比預測造好,令3月聯儲局減息機率下降令美元上升。但認為令減息機率下降主因是24日美國公佈燃油庫存大幅減少920萬桶,遠多過市場預期,令紐約期油從74美元急升至78美元,油價急升才令三月減息降温。不過美元匯價只是温和地上升。隨後週五(26日)美國公佈了一個更重要的通脹數據 ; 12月年度核心個人收入及支出Core PCE,結果是2.9%,預測是3%,前值是3.2%。年度核心PCE是聯儲局首選的通脹指標,今次PCE結果比預測下降,反映美國通脹持續下降,值得留意的是,見下方圖表 ; 美國年度核心PCE走勢圖,可見自去年1月至12月,在美元利率高企下,PCE連續12個月不斷下降,過程中從沒有反彈過,顯示美國通脹在超高息環境下穩定地下降。因此週五晚核心PCE公佈後,令美元回落但幅度不多,因市場始終是等待本週鮑威爾發言,之後才作大型部署。

美國債務危機隱憂仍在升溫,加上金融機構流動性大幅下降,聯儲局或需在目標通脹2%未達到前提前減息。

2023年是美國發債量最多的一年,去年初美國總負債是31.4萬億美元,但至去年底累計總負債已升至34萬億美元,單是7月至12月已發了2萬5千億美元國債,去年美債的利息支出已高達1萬億美元,如雪球般加速滾大的美國債務,料今年的債息支出將更多,令美國政府負擔更龐大。

美國財政部唯一減低今年的利息支出,就是今年提前減息令美債收益率下降,減息行動可降低美國三大信用評級機構再下調美國主權評級的風險,去年三大評級機構穆迪、標普及惠譽均下調了美國分別主權評級及展望,評級機構下調評級是因為看見美國政府在高息環境下狂發國債,只是以新債去償還舊債,但沒有真正解決債務不斷上升的問題,因此下調其評級。美國政府每個月都要發債,但如果將利率下調,即是將國債收益率下降地發債,將降低美國政府的財政壓力,至少可降低再被評級機構下調評級的風險。因此,這是聯儲局提前減息的重要誘因之一。

美元指數技術分析 :

下方是美元指數DXY(日線圖),可見上週五個交易日美元指數窄幅上落,這情況均發生在其他非美貨幣及黄金,而且都徘徊在敏感三角形區內,正等待消息進行突破,等待的消息當然是下週四(31日)香港時間凌晨3時聯儲局主席鮑威爾發言,12月14日議息當晚罕有地放鴿,暗示今年減息三次,市場十分期待他今次會否繼續放鴿,本週金股匯將由消息主導,密切留意鮑威爾當晚放鴿還是放鷹。重要經濟數據方面,1月2日美國將公佈1月非農業新增職位及失業率。1月非農業新增職位預測增加17.7萬個,前值增加21.6萬個。1月失業率預測與前值都是3.7%。

(本文撰於2024年1月29日上午1時30分)

股票、期貨、即期及實體貴金屬均屬槓桿交易產品,您可能因此損失帳戶的原始本金,或是更可觀的投資資金。進行槓桿產品交易涉及高風險,可能不適合所有投資者。因此請謹慎考量您的投資目標、投資經驗、財務來源、風險承受度,以及其它相關狀況。透過 Blackwell Global Securities Limited, Blackwell Global Futures Limited 及 Blackwell Global Precious Metals Limited 進行任何交易前,請仔細閱讀並瞭解其風險披露政策。

毛偉廉 William Mo

博威環球貴金屬有限公司 市場及銷售部主管

歡迎電郵查詢 william.mo@blackwellglobal.com.hk

Wechat ID: Williamrmo